Образец Заполнения Формы По Кнд 1152017

- Образец заполненной декларации. Готовый файл вы можете скачать с нашего сайта по ссылке. Титульный лист декларации. Пример заполнения формы КНД 1152017. Какие программы и сервисы помогут Вам заполнить декларацию? Если Вы хотите заполнить налоговую декларацию по УСН автоматически - воспользуйтесь сервисом для создания отчетности (только для ИП и ООО на УСН). Если Вы хотите заполнить декларацию вручную - скачайте актуальный бланк по форме по КНД 1152017 здесь (убедитесь в актуальности бланка здесь ). Пример заполнения налоговой декларации.

- Образец заполнения нулевой декларации по УСН за 2018 год. Форма по КНД 1152017.

- Рассмотрим особенности заполнения налоговой декларации (КНД 1152017) для ИП «упрощенцев» в 2018 году, образец заполнения нулевой декларации и сроки сдачи декларации в ИФНС. Образец заполнения налоговой декларации для ИП упрощенка 2018 нулевая (УСН)-6% скачать в формате Excel. Образец заполнения налоговой декларации для ИП упрощенка 2018 нулевая (УСН)-15% скачать в формате Excel. 1 Налоговая декларация для ИП «упрощенцев». 2 Особенности заполнения нулевой декларации для ИП. 3 Состав декларации для ИП упрощенка. 4 Ответственность за несдачу налоговой декларации.

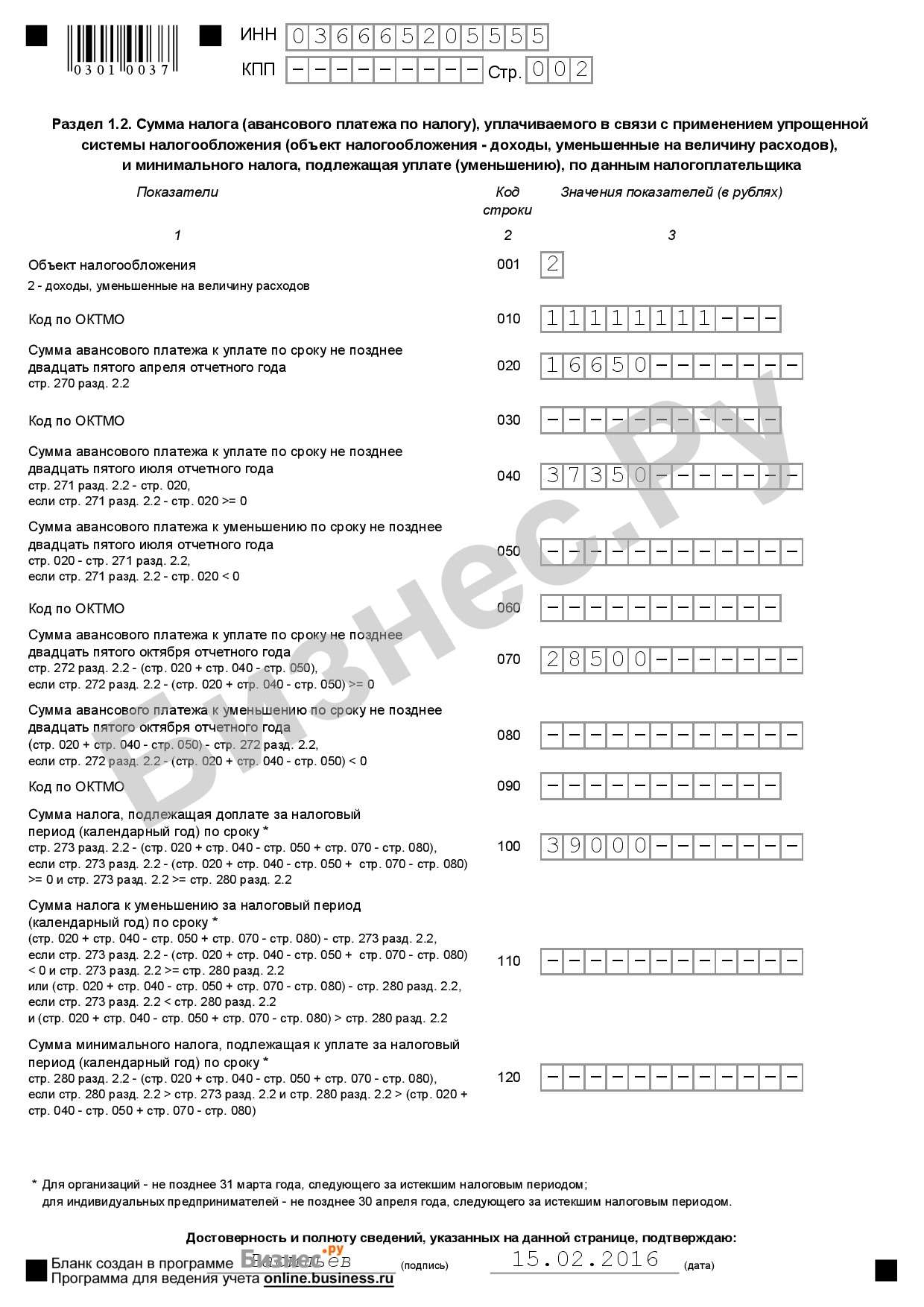

Новая декларация по УСН Упрощенцы должны будут отчитаться за 2014 год по новой форме декларации по УСН. Декларация утверждена приказом ФНС России от № ММВ-7-3/352@, который был зарегистрирован Минюстом России 12 ноября 2014 года, регистрационный номер 34673. В новой форме по КНД 1152017 больше разделов, чем в старой. В отличие от предыдущей декларации, новая форма содержит подробный алгоритм расчета авансовых платежей и позволяет учитывать их за отчетные периоды. Какие разделы заполнять, теперь будет зависеть от объекта налогообложения. Разделы 1.1 и 2.1 заполнят те компании, которые считают налог исходя из доходов. А разделы 1.2 и 2.2 – те, у кого объект «доходы минус расходы».

В ПОМОЩЬ БУХГАЛТЕРУ:: КНД-1152017 Налоговая декларация по единому налогу, уплачиваемому.

Это удобно, и больше не будет путаницы с заполнением декларации. Сведения о налогоплательщике Объект налогообложения: Объект налогообложения выбранный вами. Принимает значение либо «Доходы», либо «Доходы минус расходы». Ставка налога (%): При объекте налогообложения «Доходы» принимает значение 6%, либо 3% для Крыма и Севастополя. При объекте «Доходы минус расходы» значение, чаще всего, — 15%, но может быть меньшим (до 5%, зависит от регионального законодательства). Убытки в предыдущем периоде: При объекте «Доходы минус расходы» в предыдущем налоговом периоде у вас могли быть убытки (см. Строку 230 Раздела 2.2 декларации за 2014 год).

Укажите убытки в данном поле, при отсутствии убытков оставьте «0». Остальные изменения в декларации по УСН 2014 – технические. На титульном листе появились ячейки, которые надо заполнить, если компания является правопреемником и заполняет отчетность за реорганизованную организацию. Тогда в отчете надо отразить код реорганизации. Каким может быть код, уточняется в Порядке заполнения декларации. Например, в случае преобразования код равен 1, при слиянии – 2. На титульном листе надо привести ИНН и КПП реорганизованной компании.

Вместо полей для ОКАТО в разделах 1.1 и 1.2 новой декларации теперь есть ячейки для ОКТМО, действующих с 2014 года. Общие правила заполнения декларации по «упрощенке» формы КНД 1152017 Если для налоговой отчётности предприниматель пользуется программными средствами, формирование налоговая декларации происходит автоматически на основе введенных данных. Тем, кто предпочитает сдавать документы в бумажном варианте, необходимо использовать специальный бланк налоговой декларации УСН по КНД 1152017. Приложение к Приказу рекомендует заполнять декларацию в обратном порядке, начиная со 2-го раздела, затем 1-й и в последнюю очередь – титульный лист. При заполнении декларации по УСН следует руководствоваться следующими правилами:. финансовые данные указываются с округлением копеек до целого рубля;. в пустых ячейках необходимо ставить прочерк;.

после заполнения всех листов их нужно пронумеровать сквозной нумерацией (001, 002 и т.д.);. в декларацию не допустимо вносить исправления;. листы нельзя скреплять между собой. Документ можно заполнять двумя способами:. в компьютерном варианте;. вручную – тёмными чернилами, печатными заглавными буквами, используя распечатанный бланк УСН на 2015 год.

Как сдать налоговую декларацию Составить декларацию по УСН за 2014 отчетный год можно на бумажном носителе или в электронном виде. В бумажном варианте декларация представляется в инспекцию лично, через представителя или направляется по почте с описью вложения. Отправить налоговую декларацию по почте можно до 24:00 последнего дня срока представления (п.

Срок представления отчетности, направленной по почте, определяется по дате на почтовой квитанции. Именно она будет доказательством своевременного представления отчетности в инспекцию. Опись вложения укажет, какие именно отчеты были отправлены. В электронном виде налоговая декларация-2014 передается в инспекцию по телекоммуникационным каналам связи, в том числе через представителя. У этого варианта сдачи отчетности есть очевидные преимущества. Сдача отчетности в электронном виде сокращает число технических ошибок.

Шаблон налоговой декларации не потребуется, как и дополнительная помощь в составлении налоговой декларации. Программы и сервисы позволяют оформить отчет, не изучая структуру бланков.

Кроме того, электронные декларации исключают претензии со стороны контролеров о том, что отчетность представлена не по установленной форме. Программное обеспечение постоянно обновляется, благодаря чему налогоплательщик всегда в курсе изменений законодательства.

Представление деклараций осуществляется дистанционно: не требуется приходить в налоговую или отправляться на почту. Отчитаться перед инспекцией можно, находясь на рабочем месте. При этом вы не зависите от графика работы инспекции и отделения связи. Отправить декларацию можно в выходной день или ночью, вплоть до 23:59 последнего дня сдачи декларации. Правда, последний вариант брать на вооружение нежелательно. Ведь никто не застрахован от сбоя в программе, перегрузки сети, отключения Интернета. Сроки сдачи новой декларации по УСН в 2015 году не изменились Декларация представляется по итогам налогового периода организациями в налоговые органы по месту своего нахождения не позднее 31 марта года, следующего за истекшим налоговым периодом; индивидуальными предпринимателями — в налоговые органы по месту своего жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Выше писали про прекращение деятельности ИП (УСН 6%), что нужно уплатить налог не позднее даты прекращения деятельности. Не совсем так, это налог рассчитывается на день прекращения деятельности.

Затем, в течение 15 рабочих дней после прекращения «упрощенной» деятельности нужно уведомить об этом налоговую по форме № 26.2-8, а не позднее 25-го числа месяца, следующего за месяцем прекращения деятельности, — подать декларацию и уплатить налог, который как я уже писал, рассчитывается на последний день деятельности. Вот здесь P.S. Проверил работу капчи с трех различных браузеров, а еще с планшета. Если цифра поставлена правильно — все работает. Добрый день, у меня ИП на «доходы», без работников. Вопрос по уменьшению суммы налога и заполнению декларации. В прошлом году доход превысил 300тр.

Я в марте оплатила 1% в пфр от суммы превышения, больше в пфр в 1-ом кв. Я взносов не делала, во 2- ом квартале оплатила только на мед страх, соответственно оплачивая налоги в 1 и 2 кв. Я учитывала ВСЕ оплаченные суммы к уменьшению. Затем, в 3-ем кв. Я оплатила по присланной мне квитанции из ПФР всю сумму оставшихся взносов до конца года. Сейчас в 4-ом кв.

Я оплачу в пфр сумму 1% от суммы превышающей 300тр в этом году. Так вот, мне эту сумму учитывать к уменьшению или таки нет, если нет, то при расчете налога, мне не учитывать и сумму уплаченную в 1ом кв. И получается, что я не доплатила в налоговую, если теперь я не могу уменьшить налог на сумму этого 1го%.

Как и что тогда в декларации писать? Разъясните мне, пожалуйста. Я запуталась.

Здравствуйте, Елена! За 2015 год Позиция Минфина по поводу 1% постоянно менялась: — Письмо № 03-6 от 19 июня 2015 г.

— 1% можно учитывать; — Письмо № 03-1 от 6 октября 2015 г. — 1% нельзя учитывать; — Письмо № 03-7 от 07 декабря 2015 — 1% можно учитывать. Так что на сегодняшний день все ваши отчисления, которые вы сделали в ПФР в 2015 году (неважно за какой год) можно учитывать.

Другое дело, что не все они будут взяты в расчет при заполнении декларации — нужно было платить взносы равномерно и поквартально. Используйте калькулятор в статье, в полях «Уплачено взносов в ПФР и ФФОМС» суммируйте вместе и фиксированные взносы и 1% от превышения.

Все индивидуальные предприниматели и организации, выбравшие для работы упрощенную схему налогообложения, обязаны подавать специальную декларацию, которая создается по форме КНД 1152017. Этот документ передается проверяющим государственным органам после каждого стандартного отчетного периода (один год).

Его составляют и в том случае, когда хозяйственной деятельности не было вовсе, а также после принятия решения о ее прекращении. В последнем случае при заполнении используют данные фактического временного периода. Содержание.

Основные положения В конце статьи можно скачать форму по КНД 1152017 за 2017 год. Там же есть информация по правильному заполнению документов. При необходимости – используйте специальный сервис, который осуществляет внесение данных в автоматизированном режиме. Приведем общие сведения, которые пригодятся на практике:.

Срок сдачи документа в налоговые органы для ИП ограничен датой 30.04. Года, следующего за отчетным периодом. Организации сдают декларации не позднее 31.03. Как отмечено выше, достаточно предоставлять такую отчетность один раз в год.

Каждый квартал при использовании УСН надо рассчитывать и оплачивать авансовые платежи в соответствии с нормами действующего законодательства. При несвоевременной подаче отчетной документации (декларации) будут применены штрафные санкции. Их величина зависит от факта выплаты налога. Если это было сделано, то сумма сравнительно невелика, в настоящее время установлена фиксированная величина 1 тыс.

В случае неуплаты налога придется выплатить 5% от него. Этот штраф берут за каждый месяц (полный, или нет), поэтому не следует затягивать с исполнением обязательств.

Общая сумма санкций должна быть не менее 1 тыс. Руб., но не более чем 30% от величины налога за отчетный период. Декларация подается в территориальную инспекцию по месту жительства индивидуальными предпринимателями. Организации территориальную принадлежность определяют по юридическому адресу своего головного офиса.

Форма по КНД 1152017 может быть заполнена и передана в цифровом виде. Для использования ее обращаются к специализированным операторам либо используют в сети Интернет сервисные службы федеральных налоговых органов РФ. Если применяется заполнение бумажных бланков, то декларацию допустимо передавать в инспекцию не только лично, но и через представителя. Готовят два экземпляра. Один возвращают с официальными отметками, подтверждающими дату получения документов. Отметим особенности, которые помогут не совершать ошибок при подаче декларации:. Если документ составлен на бумаге, его посылают почтой, надо использовать тот вид отправления, в котором предусмотрена официальная опись вложения.

Обратите внимание, что в данном случае датой подачи декларации считается число, указанное в почтовой квитанции. Когда документы передают через представителя, организации достаточно оформить стандартную доверенность на определенного человека.

Ее заверяют печатью предприятия и подписью руководителя. Индивидуальному предпринимателю надо выполнить нотариальное оформление полномочий представителя. Некоторые правила территориальных налоговых инспекций недостаточно корректны. Так, в «налоговом кодексе» нет правил обязывающих файл с декларацией передавать на электронных носителях информации, либо печатать данные в виде штрих-кода. Тем не менее, во избежание задержек при сдаче документов и других недоразумений следует уточнить наличие подобных дополнительных требований. Правильное заполнение Далее будет подробнее рассмотрен алгоритм оформления отчетной документации.

Но вначале перечислим важные общие правила:. В декларации при использовании упрощенной системы налогообложения никак не указывают пени, штрафы. Записывают действительные значения страховых сумм, которые были переведены на соответствующие счета. Авансовые платежи заносят расчетные, которые надо заплатить на самом деле.

Для различных схем налогообложения предназначены отдельные разделы декларации:. УСН (6% и 15%) – 1, 2;. «Доходы» — 1.1, 2.1.1, 3;.

«Доходы минус расходы» — 1.2, 2.2,3. Несмотря на установленную последовательность блоков документа, данные лучше начинать вносить сначала во второй раздел. Далее можно будет вернуться к заполнению первого. Третий раздел декларации имеет значение для тех плательщиков УСН, которые официально получали материальные ценности, либо пользовались услугами, которые оказывались в рамках деятельности благотворительного характера. При заполнении денежные значения указываются в целой форме.

Округление выполняется по стандартным арифметическим правилам. Когда результат нулевой, либо нет информации для занесения в бланк, ячейки не оставляют пустыми. В них записывают прочерки. Заполнение граф выполняют по направлению слева направо, начиная с первого элемента.

Если остались пустые ячейки – ставят прочерки. Страницы декларации нумеруют. Обратите внимание на то, что заполнять и сдавать в инспекцию надо только заполненные требуемыми данными листы. В ходе завершающей проверки уточняется совпадение и соответствие дат, подписей, печатей, основных данных, занесенных в разделе титульного листа. Для соединения листов не рекомендуется использовать степлеры и другие устройства, портящие бумагу. Вполне пригодны для этого обычные канцелярские скрепки.

В общих правилах есть исключения и дополнения. Так, например, если выплачивались в отчетном периоде торговые сборы, то их надо будут указать в разделе декларации 2.1.2 (использование схемы «Доходы»).

Подробно нюансы заполнения рассмотрены в следующих примерах. Особенности оформления декларации при УСН «Доходы» Следующее описание составлено в порядке расположения отдельных разделов декларации. При изучении ее рекомендуется использовать образец с формой КНД 1152017.

Рассмотрены подробно только поля, при заполнении которых могут возникать дополнительные вопросы. Простые пункты не сопровождаются комментариями. Например, в строках «налогоплательщик» ИП записывает фамилию, имя, отчество, а организация – свое название с указанием формы (ООО). Титульный лист:. Сразу за штрих-кодом расположены ячейки, куда заносится ИНН.

Данные для этих полей берут из официального свидетельства, которое выдается налоговым органом после завершения процесса регистрации. Так как организации имеют кодирование короче, чем ИП (10, а не 12 цифр соответственно), то в пустые ячейки пишут прочерки. Следующее поле, «КПП», предназначено для заполнения организациями. В «Номер корректировки» заносят цифры, не забывая заполнять прочерками свободные ячейки:. 0 – при первой подаче документа;. 1 – если в документе сделаны корректировки один раз;.

2 и более – если это – второе или последующее исправление. В разделе «Налоговой период» указывают один из следующих специальных цифровых кодов:. 34 – обычный режим, когда документация предоставляется в инспекцию по итогам отчетного периода;. 50 – закрытие ИП, ликвидация, или реорганизация ООО;.

95 – декларация подается в инспекцию, так как предполагается переходом на иную систему обложения налогами;. 96 – завершение хозяйственной деятельности с применением УСН. В «Отчетный год» заносят период, за который предоставляются данные. Так, при заполнении и передаче в инспекцию декларации в 2018 году там записывают «2017». В следующей графе, «Представляется в налоговый орган (код)», указывают цифровое обозначение определенной инспекции.

Эти данные имеются на официальном сайте федеральной налоговой службы. Они же записаны в уведомлении, которым подтверждается официально регистрация индивидуального предпринимателя, организации. В позиции «По месту нахождения (учета) (код)» записывают следующие цифры:.

120 – кодировка индивидуального предпринимателя;. 210 – организации. В «Коде ОКВЭД» указывают обозначение только одного из зарегистрированных видов деятельности.

Полный список их есть в выписке ЕГР (ЮЛ, или ИП соответственно). Если декларация подается при ликвидации, или в процессе реорганизации ЮЛ, то в полях делают необходимые отметки. Так как рассматриваемые здесь декларации составлены на трех страницах, то в соответствующем поле записывают «3».

Делают необходимые записи о количестве материалов в приложениях. Таковой может быть, например, нотариально заверенная доверенность, которую ИП выдал своему представителю.

В следующем блоке записывают данные о том, кто подает отчетную документацию. Если это делает сам индивидуальный предприниматель, достаточно расписаться внизу страницы и поставить дату. Далее изучим пример для налогоплательщика, который применяет в своей работе схему «Доходы». Ему следует перейти далее к занесению данных в раздел 2.1.1 декларации:. В случае, если он не использовал наемный труд в отчетный период и сам лично осуществлял коммерческую деятельность, в 102-й строке ставят цифру «2».

В 110 – 113 строках записываются доходы, с применением методики нарастающего итога. Так, если заполняют строку 111 (полугодие), то указывают итоговую сумму всех доходов, полученных в первом и втором квартале.

Ставка, которая применялась для начисления налога, не изменялась в течение года, поэтому в следующих ячейках указывают одно и то же значение: «6.0»%. Далее располагаются записи со сделанными авансом налоговыми платежами (поквартально). Следующий блок – страховые выплаты, сделанные за отчетный период. Сюда записывают те выплаты работникам, которые могут быть приняты к налоговым вычетам на основании положений ст. Также применяется технология начисления сумм нарастающим итогом. На этом этапе заполнения декларации можно сделать проверку. Если индивидуальный предприниматель делал физическим лицам в отчетном периоде выплаты, то он не имеет право снизить размер налогов (авансовые платежи) при использовании упрощенной схемы более чем на 50%.

Когда такие действия выполнялись, то разрешено сделать полные вычеты. Однако в обоих случаях они не могут превышать 100%. Выяснить правильность заполнения этих блоков не трудно. Для этого последовательно надо проверить строки 140 и 130/2, 141 и 131/2, 142 и 132/2, 143 и 133/2. Значения в первых ячейках, не должны превышать тех чисел, которые указаны во вторых. В нашем примере они равные: в 140 – «6000» и в 130/2 указана та же величина, «6000». Так как предприниматель выплачивал торговые сборы, то ему надо будет заполнить блок 2.1.2.

В декларации. Обратите внимание, что первая часть его почти полностью повторяет лист раздела 2.1.1, который рассмотрен подробно выше.

Форма 1152017 Скачать

Однако надо понимать, что автоматические действия в данном случае недопустимы. В строках от 110 по 113 указывают доходы, которые получены только от определенной деятельности. По отношению к ней действуют правила выплат упомянутых выше сборов. Если ИП в отчетный период занимался только торговлей, то он вправе сделать простое дублирование информации из раздела 2.1.1.

Как и в предыдущем случае, здесь также указываются суммы полученных доходов с применением методики нарастающего итога. Аналогичным образом заполняются блоки с авансовыми платежами, страховыми взносами, которые будут учитываться далее при вычетах из налогов. Проверка правильности заполнения осуществляется по технологии, упомянутой выше. Сравнивают значения в строках 140 и 130/2, 141 и 131/2, 142 и 132/2, 143 и 133/2.

Бланки Формы По Кнд 1152017

Если ошибки не выявлены, можно переходить к заполнению следующего листа раздела 2.1.2. Там в строках от 150 по 153 записывают торговые сборы, уплаченные поквартально за отчетный период (нарастающим итогом). В следующем блоке (от 160 по 163) вписывают суммы вычетов, сделанных на основании торговых сборов. В нашем примере их нет. Домофон кс-2002 инструкция.

Но при наличии значений, делают проверку соблюдения следующих условий:. Если значение строки 140 вычесть из 130 данного раздела, итог должен быть менее числа, указанного в 150, а значение в 160 меньше, или равно ему. Сюда заносят число из 150, если итог 130-140 больше него. Одновременно проверяется, чтобы данные в ячейке оказались меньшие или равные результату, полученному после вычитания. Проверку выполняют по отношению ко всем строкам от 160 до 163. Чтобы налогоплательщику было проще, в самой декларации перед соответствующими пунктами размещены примечания с подробными инструкциями. Теперь можно приступить к заполнению предыдущего листа декларации.

Далее приведены особенности отдельных пунктов раздела 1.1. Их учитывают при использовании упрощенной схемы налогообложения «Доходы»:. Из позиций с кодами ОКТМО обязательно заполняют только 010.

Декларация Усн

В 030, 060, 090 можно проставить прочерки, если не было изменений места жительства (ИП), юридического адреса организации. Помните о том, пустых ячеек в декларации быть не должно. В такие места записывают прочерки. В строках 050, 080, 110 указывают данные из предыдущих пунктов.

Если значение – отрицательная величина, вписывают прочерки. В 20-ю строку заносят авансовый платеж. Проще – предпринимателям, не оплачивающим торговые сборы. Они могут вычесть значение стр.

Когда выплаты за торговую деятельность осуществляются, используют формулу: 130 (р-л 2.1.1)-140 (р-л 2.1.1)-160 (р-л 2.1.2). Если итог не нулевой, его вписывают сюда. В следующей таблице приведены алгоритмы расчета для других позиций раздела 1.1 (цифры в столбцах «Формулы» обозначают значения в соответствующих строках): Номер строки Формула расчета для ситуации, если торговые сборы не уплачиваются Формула, которая применяются для правильного заполнения декларации при выплате торговых сборов Действия при получении разных результатов 040 130-141-020 131 (р-л 2.1.1)-141 (р-л 2.1.1)-161 (р-л 2.1.2)- 020 Не нулевой результат заносят в строку. Если получилось отрицательное значение, его без «минуса» указывают в стр. 050, а в этой – ставят прочерки.

070 132-142-020-040+050 132 (р-л 2.1.1)-142 (р-л 2.1.1)-162 (р-л 2.1.2)-020-040+050 Не нулевой результат заносят в строку. Если получилось отрицательное значение, его без «минуса» указывают в стр. 080, а в этой – ставят прочерки. 100 133-143-020-040+050-070+080 133 (р-л 2.1.1)-143 (р-л 2.1.1)-163 (р-л 2.1.2)-020-040+050-070+080 Не нулевой результат заносят в строку. Если получилось отрицательное значение, его без «минуса» указывают в стр.

110, а в этой – ставят прочерки. Заполнение декларации при УСН «Доходы минус расходы» Общие требования к титульному листу ничем не отличаются от тех, что были изучены в предыдущей части статьи, поэтому перейдем сразу к занесению данных в раздел 2.2:. Вначале надо с применением методики нарастающего итога вписать последовательно в строки 210 -213 доходы, полученные в результате хозяйственной деятельности за отчетный период. По той же технологии в стр. От 220 до 223 записывают расходы. 230 указывают величину убытка, если он был в отчетных документах прошлых периодов.

Ее можно будет использовать в дальнейшем для уменьшения налоговых выплат. Но следует помнить, что доходы, отмеченные в этой декларации должны быть больше расходов (учитываются итоговые значения). Строки от 240 по 243 предназначены для занесения налоговой базы. Эти величины вычисляют по простой формуле: «доходы минус расходы».

Разумеется, берут числа из соответствующих статей, 210-220, 211-221 и так далее. Если любое из действий дает отрицательный результат, то в этой строке ставят прочерки, а итог без знака «минус» переносят в стр. От 250 по 253.

В позициях 260-263 указывают величину налоговой ставки. В нашем случае, это 15%. Надо уточнить при возникновении сомнений данную норму. Дело в том, что в соответствии с действующим законодательством региональные субъекты России имеют право устанавливать такой налог в границах 5 – 15%. Для заполнения следующих позиций (стр.

От 270 по 273) применяют формулу: данные из строки 240 х данные из строки 260/ 100. Итоговая величина будет равна сумме налога за соответствующий квартал. Ее используют для определения авансовых платежей. В 280-й строке указывают значение вычислений по формуле: данные из стр.213 х 1/100 = минимальный (1%) налог.

Эту позицию заполняют в любом случае, даже тогда, когда обязательства по данным выплатам государству отсутствуют. После оформления раздела 2.2 переходят к 1.2. В нем приводят данные, которые позволят рассчитать налоговые платежи (итоговые и авансовые) при использовании УСН «Доходы минус расходы». Вначале отметим особенности, которые надо учитывать при заполнении строк с кодами ОКТМО. Из всех этих позиций обязательно вписывают данные в позицию 010.

Если не было изменений места жительства индивидуального предпринимателя, а организация сохранила прежний юридический адрес, то в строках 030, 060, 090 допустимо поставить прочерки. Как и в других блоках декларации, здесь тоже нельзя оставлять пустые ячейки. Некоторые кодировки этого типа могут состоять из восьми символов. В таком случае свободные три позиции в строке заполняют прочерками. Из 270-й строки берут данные по сумме вычисленной величины налогов за первый квартал отчетного периода. Их заносят в стр.

020 раздела 1.2. В строках 050, 080, 110 указывают данные из предыдущих пунктов, 040, 070 и 100 соответственно. Если значение – отрицательная величина, вписывают прочерки. В следующей таблице приведены алгоритмы расчета для других позиций данного раздела 1.2.

Для упрощения понимания схемы работы, используются только цифры в столбце «Формулы». Они обозначают данные в соответствующих строках: Номер строки Формулы Действия при получении разных результатов 040 271-020 Не нулевой результат заносят в строку. Если получилось отрицательное значение, его без «минуса» указывают в стр. 050, а в этой – ставят прочерки.

070 272-020-040+050 Не нулевой результат заносят в строку. Если получилось отрицательное значение, его без «минуса» указывают в стр. 080, а в этой – ставят прочерки. 100 273-020-040+050-070+080 Не нулевой результат заносят в строку. Если получилось отрицательное значение, его без «минуса» указывают в стр. 110, а в этой – ставят прочерки. 120 280-020-040+050-070+080 Эта позиция рассчитывается в том случае, когда число в стр.

280 получилось больше, чем в стр. Не нулевой результат заносят в строку. Если получилось отрицательное значение, его без «минуса» указывают в стр.

110, а в этой – ставят прочерки. Последний вариант означает, что возникла ситуация, допускающая вычет авансовых платежей при определении реальной величины налога (минимального). Для реализации такого решения понадобится сделать заявление в территориальную налоговую инспекцию. Понадобится дополнить его письменными подтверждениями факта выполненных платежей. Дополнительные сведения При использовании упрощенной схемы налогообложения необходимо сдавать даже «нулевые» декларации. В подобных ситуациях заполняют титульные листы, а также заносят данные в следующие строки: 010; 030; 060; 090. Для соблюдения правил, установленных законодательством РФ, используют рассмотренные выше инструкции.

Отличия для разных схем УСН, отмечены ниже:. «Доходы» – заполняется стр. 102, которая есть в листе раздела 2.1.1. «Доходы минус расходы» – записывают данные в стр.

От 260 по 263 включительно (раздел 2.2). В новой редакции декларации, которая действует с 2015 г., появился раздел №3. В него заносят данные справочного характера. Если налогоплательщик в отчетном периоде не получал финансирование целевого типа, не пользовался услугами, товарами и работами в рамках благотворительности, то ему не надо заполнять данный блок. Кликер владуса играть.

Бланки и образцы заполнения бланк формы по КНД 1152017. Образец заполнения при УСН «Доходы». Образец заполнения при УСН «Доходы минус расходы».